相続・事業承継あれこれ

2019.11.04

住宅資金贈与特例を活用する場合の注意点

今年も残り2カ月を切りました。年内に贈与手続きを予定されている方も多いと思いますが、その中でも活用されることが多い、住宅資金贈与特例の注意点を整理します。

【1】住宅資金贈与特例を活用するにあたって注意したいこと

【注意点①】手付金の贈与は要件を満たさないことがある

原則として、贈与を受けた翌年3月15日までに住宅を取得することが要件となっています。

特にマンションの場合、手付金の支払から引き渡しまでの期間が長くなることが一般的です。そのため、手付金分の贈与については要件を満たさず、非課税とならないこともありえます。

【注意点②】住宅の引き渡し後に贈与を受けると特例は受けられない

贈与してもらった資金を全額、住宅の購入対価の支払いに充てることが要件となっています。

その順番が反対になるような場合、例えば、子(孫)がローンで住宅を取得し、その後に両親(祖父母)からの贈与資金をローン返済に充当すると、要件を満たしません。

(子(孫)が自身の現金で先に住宅購入し、その後贈与により援助を受けた場合も同様です)

上記①②ともに、要件を満たさないと、贈与資金が贈与税の対象となります。

思わぬ負担がかからないよう、制度の特徴を事前に確認しておく必要があります。

【2】制度概要

《主な要件》

上記のほか、取得要件(上記注意点①②参照)・居住要件・申告要件が規定されています。

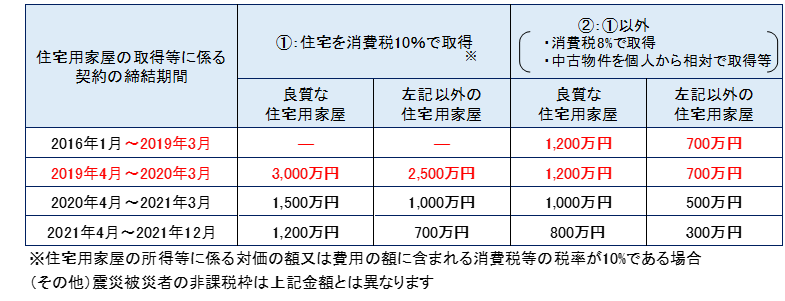

《非課税限度額》

住宅契約日や消費税の適用税率により非課税額が異なります。

(下記表中の赤書:今年の贈与で適用が想定される非課税額)